Les points les plus importants de la convention pour des Français de l’Hexagone ou de La Réunion qui investissent dans l’immobilier à Maurice.

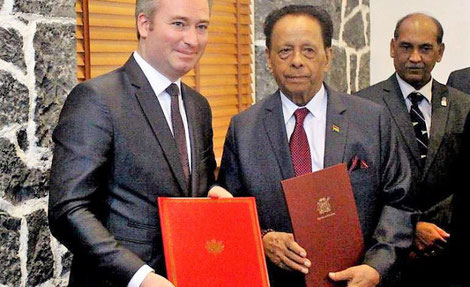

La République de Maurice n’est pas un « paradis fiscal ». En effet, outre la Convention Fiscale du 11 décembre 1980, la France et l'île Maurice ont signé le 23 juin 2011 un avenant à cette convention visant à modifier la clause d'échange de renseignements. Cette convention et son avenant constituent donc le socle de la coopération fiscale franco-mauricienne et permet à l’île Maurice, du point de vue de l’administration française, d’être fiscalement tout aussi respectable que ses partenaires européens habituels. Pour autant, ladite convention peut se révéler intéressante pour des résidents français désireux d’investir à l’île Maurice.

- IMPÔT SUR LA FORTUNE (ISF)

En principe, quelque soit leur nationalité, les personnes physiques ayant leur domicile en France sont soumises à une obligation fiscale illimitée et tous les biens leur appartenant, qu’ils soient situés en France ou hors de France, entrent dans le champ d’application de l’Impôt sur la Fortune (ISF). Toutefois, des dérogations peuvent résulter des conventions internationales à l’égard des redevables disposant de biens hors de France. C’est précisément ce que prévoit la convention fiscale franco-mauricienne, son article 23 disposant : « La fortune constituée par des biens immobiliers visés à l’article 6, que possède un résident d’un État et qui sont situés dans l’autre État est imposable dans cet autre État. »

Ainsi, les biens immobiliers détenus à l’île Maurice par des résidents fiscaux français sont situés hors du champ d’application de l’ISF. Investir dans un bien immobilier à l’île Maurice peut donc être une solution intéressante pour faire baisser son imposition à l’ISF puisque les biens immobiliers situés à l’île Maurice ne feront pas partie de la « fortune » des résidents français taxables à l’ISF. Un couple français pourrait donc valablement, sans avoir besoin d’élire résidence fiscale à l’île Maurice, décider d’y acquérir une habitation pour y passer quelques semaines par an tout en gardant sa résidence habituelle en France. La valeur d’une telle résidence secondaire ne sera pas comprise dans la base d’imposition ISF, ce qui constitue un avantage relativement important car bon nombre de conventions fiscales bilatérales demeurent silencieuses sur le sujet de l’ISF et ne permettent donc pas aux contribuables de s’exonérer de l’ISF sur les biens immobiliers situés à l’étranger. Seules les conventions bilatérales conclues par la France avec l’Argentine, la Finlande et les Pays-Bas contiennent des dispositions similaires aux dispositions de la convention fiscale franco-mauricienne et permettent ainsi aux résidents français de n’avoir pas à déclarer en France, au titre de l'ISF, les biens immobiliers qu’ils détiennent dans ces pays. L’île Maurice ne pratiquant pas d’imposition sur la fortune, le bien immobilier mauricien qui, comme nous l’avons vu, ne supportera pas l’ISF français, ne supportera pas non plus d’imposition sur la fortune à l’île Maurice.

- REVENUS IMMOBILIERS

C’est l’article 6 de la convention fiscale franco-mauricienne qui traite des revenus immobiliers. Ce dernier dispose : « Les revenus qu’un résident d’un État tire des biens immobiliers (y compris les revenus des exploitations agricoles ou forestières) situés dans l’autre État sont imposables dans cet autre État ». Ainsi, les revenus tirés de la location de biens immobiliers situés à l’île Maurice sont, en vertu de la convention fiscale précitée, imposables à l’île Maurice. Selon le droit fiscal mauricien, ces revenus seront taxés au taux de 15%. Il n’est pas réellement pertinent de comparer ce taux aux taux du barème progressif de l’IR qui s’appliquent en France aux revenus fonciers, mais rappelons tout de même que le taux de la tranche maximale d’imposition est de 45%. Plus les contribuables seront imposés au titre de leurs revenus, plus ils apprécieront le taux fixe de 15% au titre duquel ils seront imposés à l’Ile Maurice.

- PLUS-VALUE IMMOBILIÈRE

Là encore, la convention fiscale franco-mauricienne s’avèrera intéressante pour le résident français qui investira à Maurice. L’article 13 de la convention dispose que : « Les gains qu’un résident d’un État tire de l’aliénation des biens immobiliers visés à l’article 6 et situés dans l’autre État sont imposables dans cet autre État ». Dans la mesure où l’État Mauricien ne taxe pas les plus-values immobilières, les plus-values qui seront réalisées à l’occasion de la revente de biens immobiliers à Maurice ne seront pas taxées. Pour rappel, en France, les plus-values immobilières sont taxées au taux proportionnel de 19% majoré des prélèvements sociaux, soit une imposition totale à hauteur de 34,5% (hors abattement pour durée de détention éventuellement applicable).

- SUCCESSION

La convention franco-mauricienne demeure silencieuse sur les successions. En conséquence, bien que le droit mauricien ne prévoit pas l’application de droits de succession, les biens immobiliers mauriciens détenus par des résidents français seront soumis aux droits de succession français. Pour que ces biens soient exonérés de droits de succession français, il faudrait à la fois que les propriétaires des biens et leurs héritiers soient résidents mauriciens car, dans ce cas, seuls les biens français reçus en héritage seraient imposables en France.

De nombreuses publicités destinées aux investisseurs étrangers et relatives à la commercialisation de biens immobiliers à l’Ile Maurice mettent en avant l’absence de droits de succession. En réalité, la situation est plus complexe. S’il est exact de dire qu’il n’y aura pas de droits de succession applicables à l’île Maurice, il faut malgré tout garder à l’esprit que des droits de successions français peuvent éventuellement s’appliquer en fonction des lieux de résidence des propriétaires desdits biens et de leurs héritiers.

En conclusion, il ressort de la convention fiscale franco-mauricienne que, pour un résident français, un investissement immobilier pourra s’avérer fiscalement efficace.

Source: EcoAustral.com